W czerwcu 2015 roku Tom Murray przeprowadził bardzo niecodzienny wywiad z

Antonem Kreilem, dyrektorem zarządzającym Instytutu Tradingu oraz

Zarządzania Portfelem. Formuła wywiadu przybrała wyjątkowy charakter,

ponieważ Anton zabrał Toma ze sobą w podróż biznesową dookoła świata

startując z Singapuru przez Nowy Jork, aż do Londynu. W trakcie wyprawy

Tom obserwował, jak wygląda życie i praca jednego z najlepszych traderów

na świecie, a także rozmawiał z Antonem na tematy związane z finansami.

W rezultacie powstał materiał traktujący o elementach finansowego

sukcesu.

Do całego artykułu zapraszam na stronę 10 zasad inwestycyjnych Antona Kreila, gdzie w bardzo przejrzysty sposób została przedstawionych 10 zasad skutecznego handlu.

czwartek, 31 grudnia 2015

poniedziałek, 21 grudnia 2015

Obraz ruchu przed końcem roku.

Ten kto śledzi WIG na bieżąco mógł zaobserwować znaczący ruchy wzrostowy na WIG'u. Jak widać na samym obrazku powstały luki wzrostowe plus pokonany bastion podaży. Same białe świece wskazują na silny trend popytowy. Zazwyczaj przed końcem roku WIG zachowuje się właśnie w taki sposób. Aby załapać się na ruch wzrostowy poczekam na korektę ruchu w granicach 44 tyś. lub do czasu utworzenia się formacji cenowej - flagi, bądź trójkąta.

środa, 16 grudnia 2015

AUDJPY, australijski dolar do jena. Ciekawa sytuacja.

Na parze AUDJPY, czyli australijskiego dolara do jena pojawiła się ciekawa sytuacja. Obecnie jesteśmy na oporze miesięcznym i został zanegowany trend wzrostowy. Z racji tego widzę dwie możliwości otworzenia pozycji. Jedna w miejscu zmiany sentymentu przy przebiciu linii trendu wzrostowego i druga to wierzchołek całego ruchu, oba miejsca są zaznaczone na wykresie. Zobaczymy co dalej będzie się działo.

Co trzeba umieć, aby zostać traderem ?

Ostatnio buszując w internecie

natrafiłem na dość ciekawą stronę CO trzeba umieć, aby zostać traderem ?.

Dla każdego kto jest zainteresowany

tradingiem znajdzie najważniejsze informacje odnośnie tej branży.

środa, 9 grudnia 2015

Obecne zlecenia.

Na chwile obecną jedyna pozycja, która

jest otwarta to SHORT na CADJPY.

CFD na indeksy CAC, DAX i DJI, zostały

zamknięte przez ruch powrotny i pozycje zostały zamknięte na BE.

Para AUDJPY – ostatnią część

zlecenia zamknąłem z palca. Cena przez dłuższy czas nie była

atrakcyjna dla niedźwiedzi, niewiele było sygnałów do

kontynuowania spadków przez najbliższe dni.

Uruchomiony SHORT na CADJPY. Obecnie

pozycja zabezpieczona.

Jak ludzie osiągają sukces korzystając z tych samych metod co przegrywający ?

Jest bardzo duża liczba systemów i

strategii dzięki którym można osiągać przyzwoite wyniki

inwestycyjne. Można dopasować je pod kątem dostępności do

komputera, ilości posiadanego wolnego czasu. Dlaczego więc tak

wiele osób traci na inwestycjach? Dlaczego tak wiele jest

rozczarowań ?

Proszę aby każdy kto czyta te słowa

zapytał sam siebie i szczerze odpowiedział na pytanie : Jak silna i

wytrzymała jest moja konsekwencja? Ile razy jestem przyjąć

negatywną informację zanim nie powiem sobie „dość” ?

Czy nie brzmi to znajomo ? Wielu

opisuje to podczas przedstawiania etapów stawania się w czymś

dobrym.

Jedna, druga, trzecia porażka, w

naszym wypadku strata kapitału i mówimy : „ Dobra, kij z tym

systemem, do dupy jest”.

Albo

Strata, zysk, strata, zysk, strata

itd... „Kurde ciągle kręcę się w miejscu, mam dość!”.

I co najgorsze, człowiek patrzy jak

inni, dokładnie tymi samymi metodami, zarabiają fortuny.

Przygnębiające. Jestem przekonany o tym, że wielu wcześniejszych,

obecnych i przyszłych inwestorów miało, ma i będzie mieć takie

myśli. Niestety taka jest kolej rzeczy, bo sedno tkwi w naszej

konsekwencji trzymania się planu.

Opowiem pewną historię.

Kiedyś, gdy zaczynałem przygodę ze

spekulacją moim priorytetem było przechytrzyć rynek w myśl zasady

„ nie idź za tłumem”. Dlatego przerabiałem mnóstwo strategii

wedle siebie, poświęcając na to wiele, wiele godzin i nocy. Nie

mając rzetelnej wiedzy praktycznej, omijając szerokim łukiem

porady doświadczonych, chciałem sam wpaść na genialny pomysł

wart parę milionów. Taka moja prywatna, góra złota. Starałem się

nawet tworzyć systemu od podstaw, na podstawie wskaźników.,

danych, formacji cenowych, każdy z nich po pewnym czasie odrzucałem,

ponieważ traciłem parę razy z rzędu i przestałem w niego

wierzyć. Po paru latach wzlotów i upadków, dopasowania systemu do

mojego czasu, do mojego charakteru , spisaniu sztywno zasad i

zracjonalizowaniu oczekiwanych stóp zwrotu w końcu zaczęło się

udawać.

Oczywiście ja też jestem tylko

człowiekiem i również mój mięsień konsekwencji ma swoje limity.

Obecnie zastanawiam się kim jest grupa docelowa tego bloga. Na samym

początku chciałem moje artykuły skierować do początkującego

spekulanta, później moje aspiracje sięgnęły po ludzi, którzy

mają kapitał na zbudowanie portfela inwestycyjnego, ale albo nie

mają wiedzy, albo czasu na realizację swoich oczekiwań do

rozbudowy swoich aktywów, ale czy oni w ogóle by znaleźli czas na

czytanie blogów?

Myślę, że moje teksty najbardziej

będą trafiać do odbiorców, którzy już mają podstawowe pojęcie

o inwestowaniu i tak jak ja kiedyś znajdują się na rozwidleniach

dróg, szukając dobrego kierunku do dalszego rozwoju i spięcia

całej wiedzy w jeden działający mechanizm.

Na obecną chwilę mogę powiedzieć,

że pewnie będę oscylował pomiędzy tymi trzema grupami, gdyż

dopóki nie pojawi się duża stała liczba czytelników i nie zrobię

ankiety skąd jesteście i do których grup należycie, będę

poruszał się szerszymi drogami.

Sam mięsień konsekwencji przydatny

jest w innych kwestiach życiowych. W sporcie, w pracy –

szczególnie sprzedawcy i handlowcy wiedzą sporo o tym – w

kreowaniu codziennych nawyków, jak np. poranne ćwiczenia, czy

rzucanie palenia.

Im silniejsza konsekwencja, tym łatwiej

jest nam zrealizować swój plan, trzeba go tylko posiadać. Tak jak

w przypadku inwestycji czy spekulacji.

Jakiś czas temu odpowiedziałem sobie

na pytanie : „Po co inwestuje? Po co codziennie przeglądam prasę

i wykresy giełdowe?” Wy też musicie zadać sobie to pytanie. To

jest jak punkt na mapie do którego chcecie dotrzeć.

Następnym etapem będzie zbudowanie

pojazdu, który was tam zabierze. Jeden będzie potrzebował

samochodu inny statku, a trzeci ścigacza, wszystko opiera się na

horyzoncie czasowym i kwotach jakie by nas satysfakcjonowały.

Wracając do głównej myśli.

Wiele osób odstawia na bok strategię

tylko z racji tego, że jest w trakcie niepowodzeń. Pomimo

wcześniejszych testów, planów i ustaleń które wskazywały

potencjalnie duży zysk, nieraz wystarczą 3-4 straty pod rząd, aby

zaczęły pojawiać się wątpliwości.

Wiem.... inaczej taką stratę odczuwa

się na backtestach a inaczej w rzeczywistości, bo nie mamy

możliwości przesunąć wykresu w lewo i zobaczyć od razu

rezultatu.

Mam nadzieje, że moje wskazówki

przyczynią się do tego, że uda się wam wejść – przynajmniej

jednej osobie, to już będzie dla mnie sukces – na wyższy poziom

możliwości finansowych.

czwartek, 19 listopada 2015

10% rocznie to dużo czy mało ? Pytanie : jak liczysz ?

Dla niektórych bariera 10% przyjęła się jako odnośnik do rentowności. Poniżej wchodzimy na aktywa bezpieczne, powyżej na ryzykowne. Dla niektórych to dużo, szczególnie tych, którzy operują na kwotach w okolicach mln, dla niektórych to mało - mówię tu o osobach z kapitałem poniżej 20 tyś. Wiem po sobie jaki miałem zapał na początku drogi. Ze 100 zł chciałem zrobić 10.000 zł w tydzień, a na informacje 10% rocznie śmiałem się komuś w twarz. Ale zszedłem już na ziemię :)

Wracając do tematu postu.

Dlaczego 10% jest pojęciem względnym ? Bo zależy od czego ten procent liczymy. Na chwilę obecną doszukałem się 3 podejść do tego :

1. Załóżmy, że wpłacamy 10.000 zł na swój rachunek maklerski. Wykonujemy parę ruchów, parę stratnych, parę zyskownych i sumarycznie jesteśmy 1.000 zł do przodu...czyli 10%.

2. Załóżmy, że wpłacamy 10.000 zł na swój rachunek maklerski.Otwieramy jedną pozycję przy ryzyku straty 2% ( 200 zł ) i zamykamy ją na RR 5 ( czyli zysk 1000 zł ). Czyli mamy na koncie 11.000 zł, ale ta jedna transakcja dała, na siebie samą, zarobić 500% !!! Wynik końcowy ten sam, ale jaki procent nam wyszedł !!!

3. Załóżmy, że wpłacamy 10.000 zł na swój rachunek maklerski. Wykonujemy parę ruchów, parę stratnych, parę zyskownych i sumarycznie jesteśmy 1.000 zł do przodu, ALE te nasze początkowe 10.000 zł jest tylko ułamkiem całego naszego portfela inwestycyjnego jaki posiadamy w wysokości np. 200.000 zł. Zarabiając 1.000 zł, tak naprawdę powiększyliśmy swój portfel o 0,5 %.

Można też i w drugą stronę. Mamy trzech inwestorów :

Inwestor A : Przeznaczyłem na inwestycje w nieruchomości 100.000 zł i po roku zarobiłem 10%, czyli 10.000 zł.

Inwestor B : Przeznaczyłem na inwestycje w jedną nieruchomość 10.000 zł i po roku zarobiłem 10%, czyli 1.000 zł.

Inwestor C : Mam 2 mln. zł. W tym roku na rynku nieruchomości zarobiłem 10% swojego portfela inwestycyjnego, czyli 200.000 zł.

Jak sami widzicie możliwości prezentowania tych samych wyników są bardzo różne. Dodatkowo każda z tych metod jest prawidłowa, wszystko bowiem opiera się o punkt widzenia.

W niedługim czasie postaram się umieścić mój sposób na zarządzanie nie tylko jedną pozycją, ale też całym portfelem inwestycyjnym. Dla niektórych pewnie nie będzie to nowość, ale może znajdą się tacy, którzy zarobią dzięki temu parę dodatkowych % bez zwiększania poziomu ryzyka.

Wracając do tematu postu.

Dlaczego 10% jest pojęciem względnym ? Bo zależy od czego ten procent liczymy. Na chwilę obecną doszukałem się 3 podejść do tego :

1. Załóżmy, że wpłacamy 10.000 zł na swój rachunek maklerski. Wykonujemy parę ruchów, parę stratnych, parę zyskownych i sumarycznie jesteśmy 1.000 zł do przodu...czyli 10%.

2. Załóżmy, że wpłacamy 10.000 zł na swój rachunek maklerski.Otwieramy jedną pozycję przy ryzyku straty 2% ( 200 zł ) i zamykamy ją na RR 5 ( czyli zysk 1000 zł ). Czyli mamy na koncie 11.000 zł, ale ta jedna transakcja dała, na siebie samą, zarobić 500% !!! Wynik końcowy ten sam, ale jaki procent nam wyszedł !!!

3. Załóżmy, że wpłacamy 10.000 zł na swój rachunek maklerski. Wykonujemy parę ruchów, parę stratnych, parę zyskownych i sumarycznie jesteśmy 1.000 zł do przodu, ALE te nasze początkowe 10.000 zł jest tylko ułamkiem całego naszego portfela inwestycyjnego jaki posiadamy w wysokości np. 200.000 zł. Zarabiając 1.000 zł, tak naprawdę powiększyliśmy swój portfel o 0,5 %.

Można też i w drugą stronę. Mamy trzech inwestorów :

Inwestor A : Przeznaczyłem na inwestycje w nieruchomości 100.000 zł i po roku zarobiłem 10%, czyli 10.000 zł.

Inwestor B : Przeznaczyłem na inwestycje w jedną nieruchomość 10.000 zł i po roku zarobiłem 10%, czyli 1.000 zł.

Inwestor C : Mam 2 mln. zł. W tym roku na rynku nieruchomości zarobiłem 10% swojego portfela inwestycyjnego, czyli 200.000 zł.

Jak sami widzicie możliwości prezentowania tych samych wyników są bardzo różne. Dodatkowo każda z tych metod jest prawidłowa, wszystko bowiem opiera się o punkt widzenia.

W niedługim czasie postaram się umieścić mój sposób na zarządzanie nie tylko jedną pozycją, ale też całym portfelem inwestycyjnym. Dla niektórych pewnie nie będzie to nowość, ale może znajdą się tacy, którzy zarobią dzięki temu parę dodatkowych % bez zwiększania poziomu ryzyka.

DAX30 - aktualizacja.

Niestety kontrakty na DAX'a okazały się ostatnio bardzo popularne, co przyczyniło się do wybicia na SL mojego SHORT'a.

Pozycja była wcześniej zabezpieczona, więc nie straciłem na tym zleceniu.

Przechodzę dalej i szukam kolejnych możliwości.

Pozycja była wcześniej zabezpieczona, więc nie straciłem na tym zleceniu.

Przechodzę dalej i szukam kolejnych możliwości.

środa, 18 listopada 2015

Czy inwestowanie w mieszkania i domy ma jeszcze sens?

W tytule posta specjalnie nie odniosłem się do słowa "nieruchomości", ponieważ istnieją również rynki niruchomości komercyjnych ( sklepy, bary, restauracje, magazyny itp.) a te mają się troszkę inaczej, niż nieruchomości mieszkalne. Jeden z inwestorów, który porusza się na tym rynku, ma w swoim portfelu zaledwie 8% nieruchomości mieszkalnych.

Oczywiście kto by nie chciał kupić czegoś i mieć dochód w każdym miesiącu, niezależnie od tego czy się pracuje czy nie? Taki jest główny cel ludzi z pokolenia kapitalizmu. Oczywiście można go osiągnąć na wiele sposobów. Jeden inwestuje w domy, inny w akcje z dywidendami, a kolejny w biznesy.

Pozwolę sobie na zamieszczenie linku do bardzo ciekawego artykułu związanego z inwestowaniem w nieruchomości mieszkalne na naszym rynku. Miłej lektury.

Czemu strategia Kiyosakiego nie sprawdza się w Polsce

Oczywiście kto by nie chciał kupić czegoś i mieć dochód w każdym miesiącu, niezależnie od tego czy się pracuje czy nie? Taki jest główny cel ludzi z pokolenia kapitalizmu. Oczywiście można go osiągnąć na wiele sposobów. Jeden inwestuje w domy, inny w akcje z dywidendami, a kolejny w biznesy.

Pozwolę sobie na zamieszczenie linku do bardzo ciekawego artykułu związanego z inwestowaniem w nieruchomości mieszkalne na naszym rynku. Miłej lektury.

Czemu strategia Kiyosakiego nie sprawdza się w Polsce

poniedziałek, 16 listopada 2015

DAX 30 CFD SHORT

Poruszając się na wykresach miesięcznych i dziennych, nigdy bym nie przypuszczał, że będę miał ręce pełne roboty.

Nie wiele czasu upłynęło od otwarcia pozycji na CADJPY, gdy pojawiła się kolejna okazja do rozpatrzenia, tym razem na DAX30.

Na wykresie MN widać utworzenie się trendu spadkowego ( zygzag ). Nie jest to do końca uformowany trend i pewny, gdyż patrząc wstecz widać, że jesteśmy w trendzie wzrostowym.

Na D1 widzimy jak cena przebija wsparcie oraz linie trendów wzrostowych, tworząc typową sytuację odwrócenia trendu.

Na chwilę obecną zlecenie jest już zabezpieczone i czekam na realizację planu w którymkolwiek kierunku - mam nadzieję, że w moim przewidywalnym ;)

Nie wiele czasu upłynęło od otwarcia pozycji na CADJPY, gdy pojawiła się kolejna okazja do rozpatrzenia, tym razem na DAX30.

Na wykresie MN widać utworzenie się trendu spadkowego ( zygzag ). Nie jest to do końca uformowany trend i pewny, gdyż patrząc wstecz widać, że jesteśmy w trendzie wzrostowym.

Na D1 widzimy jak cena przebija wsparcie oraz linie trendów wzrostowych, tworząc typową sytuację odwrócenia trendu.

Na chwilę obecną zlecenie jest już zabezpieczone i czekam na realizację planu w którymkolwiek kierunku - mam nadzieję, że w moim przewidywalnym ;)

piątek, 13 listopada 2015

Analiza portfela modelowego - WIG

Spójrzmy na to co dzieje się na naszym parkiecie.

Analiza techniczna :

Z szerszej perspektywy ( wykres miesięczny ) poruszamy się w bardzo wąskim kanale bocznym. Cena parokrotnie odbijała się od poziomu okolic 50 000 zł. Ostatnie wybicie ( czerwony prostokąt ), ponownie cena została wyrzucona w rejony 55 000 zł. Czerwoną strzałką zaznaczyłem powrót ceny do momentu zaistnienia samego ruchu. W czerwonym kółku pokazane jest minimalne przebicie poprzedniego najwyższego szczytu, który znajduje się na tym poziomie podaży.

EDIT : Najmocniej was przepraszam. Analizę zamieściłem na podstawie zdjęcia nr.1. Dopiero po fakcie publikacji zdałem sobie sprawę, że program nie przesunął automatycznie wykresu w prawo i ta analiza jest już dawno nie aktualna. Aktualna sytuacja na WIG-u na wykresie miesięcznym jest zamieszczona na obrazku niżej. Wykres D1 jest aktualny. Dlatego pewnie niektórzy z was mogli się dopatrzeć rozbieżności między wykresami MN ( miesięcznym ) i D1.

Na wykresie D1 widzę dwie możliwości zajęcia pozycji do kupna. ( po fakcie każdy jest mądry ;) ) Jedna z nich ( zielony prostokąt ) została już zanegowana ruchem powrotnym. W miedzy czasie utworzył się nam opór, który w bardzo wyraźny sposób wyznacza granicę. Jeśli zostanie przełamany, może stać się świetnym miejscem do szukania okazji zakupowych.

Strefa z której wyszło podbicie ceny ( czerwony mały kwadrat na dole ), została już wykorzystana i obecnie znajdujemy się w powtórce z rozrywki. Takie ponowne powroty mają to do siebie, że są słabsze niż pierwszy powrót, ale jeśli się dobrze przyjrzeć stworzył się nam kanał boczny i można połasić się na trzecie odbicie z targetem w okolicach 51 500 zł.

Analiza fundamentalna :

Nowy rząd, wizja dodatkowego opodatkowania inwestycji giełdowych - zapobiegających spekulacji. Powodują niepokój u inwestorów, którzy wycofują się z inwestycji giełdowych. W raz z odpływającym kapitałem możemy mieć problemy z wybiciem ceny, gdyż wszyscy będą chcieli upłynnić swoje aktywa.

Patrząc na wykres miesięczny można zaobserwować, od czasu ostatniej większej przeceny, pewien schemat : konsolidacja ( 2011-2012 ), wybicie, konsolidacja, wybicie i obecnie mamy konsolidacje. Czy będziemy mieli kontynuację tego schematu, czy też zostanie on zanegowany, okaże się prawdopodobnie już niedługo.

Analiza techniczna :

Z szerszej perspektywy ( wykres miesięczny ) poruszamy się w bardzo wąskim kanale bocznym. Cena parokrotnie odbijała się od poziomu okolic 50 000 zł. Ostatnie wybicie ( czerwony prostokąt ), ponownie cena została wyrzucona w rejony 55 000 zł. Czerwoną strzałką zaznaczyłem powrót ceny do momentu zaistnienia samego ruchu. W czerwonym kółku pokazane jest minimalne przebicie poprzedniego najwyższego szczytu, który znajduje się na tym poziomie podaży.

EDIT : Najmocniej was przepraszam. Analizę zamieściłem na podstawie zdjęcia nr.1. Dopiero po fakcie publikacji zdałem sobie sprawę, że program nie przesunął automatycznie wykresu w prawo i ta analiza jest już dawno nie aktualna. Aktualna sytuacja na WIG-u na wykresie miesięcznym jest zamieszczona na obrazku niżej. Wykres D1 jest aktualny. Dlatego pewnie niektórzy z was mogli się dopatrzeć rozbieżności między wykresami MN ( miesięcznym ) i D1.

Błędny rysunek

Poprawny rysunek

Na wykresie D1 widzę dwie możliwości zajęcia pozycji do kupna. ( po fakcie każdy jest mądry ;) ) Jedna z nich ( zielony prostokąt ) została już zanegowana ruchem powrotnym. W miedzy czasie utworzył się nam opór, który w bardzo wyraźny sposób wyznacza granicę. Jeśli zostanie przełamany, może stać się świetnym miejscem do szukania okazji zakupowych.

Strefa z której wyszło podbicie ceny ( czerwony mały kwadrat na dole ), została już wykorzystana i obecnie znajdujemy się w powtórce z rozrywki. Takie ponowne powroty mają to do siebie, że są słabsze niż pierwszy powrót, ale jeśli się dobrze przyjrzeć stworzył się nam kanał boczny i można połasić się na trzecie odbicie z targetem w okolicach 51 500 zł.

Analiza fundamentalna :

Nowy rząd, wizja dodatkowego opodatkowania inwestycji giełdowych - zapobiegających spekulacji. Powodują niepokój u inwestorów, którzy wycofują się z inwestycji giełdowych. W raz z odpływającym kapitałem możemy mieć problemy z wybiciem ceny, gdyż wszyscy będą chcieli upłynnić swoje aktywa.

Patrząc na wykres miesięczny można zaobserwować, od czasu ostatniej większej przeceny, pewien schemat : konsolidacja ( 2011-2012 ), wybicie, konsolidacja, wybicie i obecnie mamy konsolidacje. Czy będziemy mieli kontynuację tego schematu, czy też zostanie on zanegowany, okaże się prawdopodobnie już niedługo.

środa, 11 listopada 2015

Jak rynek zastawia pułapki na niecierpliwych ?

Przykład opiszę na świetnie nadającym się do tego złocie. (GOLD/USD).

Czytanie wykresów z biegiem czasu staje się dużo łatwiejsze. Pewnie niektórzy z was czytając to zdanie nie pamiętają nawet jak uczyli się czytać, dukając literka po literce, aż utworzy się wyraz. Tak samo jest z czytaniem wykresów. Oczywiście samych podejść do tego jest mnustwo i tak naprawdę na jednym gołym wykresie, kilka osób zobaczy zupełnie co innego. Ja przedstawię pułapkę rynku dla tych, którzy posługują się podobnie do mnie strategią i podejściem do ryzyka.

Na poniższym zdjęciu można zobaczyć, że cena jest w bardzo dobrym miejscu. Nie przebiła wyznaczonej strefy, najbliższe zlecenia przeciwstawne ulokowane w okolicach linii spadkowej i następne w okolicach poziomu 1500$ ( duży zysk może się szykować ).

Oczywiście, że może tylko zagranie z takiej pozycji wiąże się ze zdecydowanie większym ryzykiem. Dlaczego tak uważam? Pamiętacie film "E=mc2" i słynny "Paradoks kata"? Analizując to zlecenie od tyłu, tego zlecenia "nie można wykonać".

Na poniższym zdjęciu można zobaczyć, że cena dotarła do wyznaczonego przeze mnie wcześniej poziomu i ma miejsce, aby poszybować w górę. Pierwszym przystankiem jest poziom zaczynający się od 1250$ do 1270$, w tym miejscu znajdować się powinny zlecenia przeciwstawne. Następnie dwa warianty, przebicie wyższej strefy ( zlecenia kupna czyszczą przeciwstawną stronę drabinki i szukają ceny wyżej) lub powrót pod presją podaży do momentu wyjściowego i trzeci wariant ( który się zrealizował ), zejście ceny jeszcze niżej - widać to na poprzednim zdjęciu.

Niektórzy mogą pomyśleć w ten sposób : nie ma na chwilę obecną poziomu przeciwstawnego i cena ma dużą możliwość do poszybowania znacznie wyżej.

Przypominam tylko, że na chwilę obecną jesteśmy w trendzie spadkowym - coraz niższe dołki, a wyznaczona przezemnie strefa jest strefą kontrtrenową, która zrealizowałą swój podstawowy target. Oczywiście nie raz się zdarzało, że tak wyznaczona strefa była początkiem nowego trendu, ale to szczęcie dopomogło ( a raczej kapitał większych odemnie ).

Popatrzmy na wykres D1.

Widać tu jak cena dotarła do poziomu wybicia ceny i bieżące zlecenia zatrzymały ruch spadkowy, ale także nie wybiły jej wyżej. To może oznaczać brak zleceń oczekujących i obecnie zlecenia PKC i PCR zadecydują w którą stronę polecimy. A jak wiadomo sentyment przyszłościowy jest dużo trudniej przewidzieć... no chyba, że masz kryształową kulę i nazywasz się Merlin.

Podsumowując. Ci którzy mają większą skłonność do ryzyka mogą wykorzystać kolejną okazję do kupna złota za dolary amerykańskie. Ci którzy zbędnego ryzyka się wystrzegają, w tym ja :), powinni zaczekać na kolejne okazje inwestycyjne.

Czytanie wykresów z biegiem czasu staje się dużo łatwiejsze. Pewnie niektórzy z was czytając to zdanie nie pamiętają nawet jak uczyli się czytać, dukając literka po literce, aż utworzy się wyraz. Tak samo jest z czytaniem wykresów. Oczywiście samych podejść do tego jest mnustwo i tak naprawdę na jednym gołym wykresie, kilka osób zobaczy zupełnie co innego. Ja przedstawię pułapkę rynku dla tych, którzy posługują się podobnie do mnie strategią i podejściem do ryzyka.

Na poniższym zdjęciu można zobaczyć, że cena jest w bardzo dobrym miejscu. Nie przebiła wyznaczonej strefy, najbliższe zlecenia przeciwstawne ulokowane w okolicach linii spadkowej i następne w okolicach poziomu 1500$ ( duży zysk może się szykować ).

Oczywiście, że może tylko zagranie z takiej pozycji wiąże się ze zdecydowanie większym ryzykiem. Dlaczego tak uważam? Pamiętacie film "E=mc2" i słynny "Paradoks kata"? Analizując to zlecenie od tyłu, tego zlecenia "nie można wykonać".

Na poniższym zdjęciu można zobaczyć, że cena dotarła do wyznaczonego przeze mnie wcześniej poziomu i ma miejsce, aby poszybować w górę. Pierwszym przystankiem jest poziom zaczynający się od 1250$ do 1270$, w tym miejscu znajdować się powinny zlecenia przeciwstawne. Następnie dwa warianty, przebicie wyższej strefy ( zlecenia kupna czyszczą przeciwstawną stronę drabinki i szukają ceny wyżej) lub powrót pod presją podaży do momentu wyjściowego i trzeci wariant ( który się zrealizował ), zejście ceny jeszcze niżej - widać to na poprzednim zdjęciu.

Niektórzy mogą pomyśleć w ten sposób : nie ma na chwilę obecną poziomu przeciwstawnego i cena ma dużą możliwość do poszybowania znacznie wyżej.

Przypominam tylko, że na chwilę obecną jesteśmy w trendzie spadkowym - coraz niższe dołki, a wyznaczona przezemnie strefa jest strefą kontrtrenową, która zrealizowałą swój podstawowy target. Oczywiście nie raz się zdarzało, że tak wyznaczona strefa była początkiem nowego trendu, ale to szczęcie dopomogło ( a raczej kapitał większych odemnie ).

Popatrzmy na wykres D1.

Widać tu jak cena dotarła do poziomu wybicia ceny i bieżące zlecenia zatrzymały ruch spadkowy, ale także nie wybiły jej wyżej. To może oznaczać brak zleceń oczekujących i obecnie zlecenia PKC i PCR zadecydują w którą stronę polecimy. A jak wiadomo sentyment przyszłościowy jest dużo trudniej przewidzieć... no chyba, że masz kryształową kulę i nazywasz się Merlin.

Podsumowując. Ci którzy mają większą skłonność do ryzyka mogą wykorzystać kolejną okazję do kupna złota za dolary amerykańskie. Ci którzy zbędnego ryzyka się wystrzegają, w tym ja :), powinni zaczekać na kolejne okazje inwestycyjne.

Czy w oparciu o książkę Grahama "Inteligenty Inwestor" da się zbudować system inwestycyjny?

O samym wskaźniku którym posługiwał się Benjamin Graham pisałem tutaj. Jak go wykorzystać przy realnych inwestycjach ? O tym parę słów poniżej...

Poprzednio była mowa o zasadzie podziału portfela na dwie równe części: akcyjną i obligacyjną oraz ich wyrównywania w reakcji na wahania rynkowe. Tym razem parę słów o tym jakie akcje radził inwestorom przedsiębiorczym kupować Benjamin Graham i w jakich sytuacjach je sprzedawać.

Metoda numer jeden (następne opiszę w kolejnych wpisach na blogu) jest prosta, ale tak skuteczna, że według Grahama można stosować ją nieomalże w ciemno. Nazwał ją nawet w którymś z wywiadów "idiotoodporną" (z ang. "foolproof"). Polega ona na kupowaniu akcji spółek których kapitalizacja rynkowa jest poniżej dwóch trzecich wartości aktywów bieżących netto (z ang. „net current assets value”). Jest to kupowanie udziału w działającym (i - oby - zarabiającym pieniądze) przedsiębiorstwie po cenie prawie jak z licytacji komorniczej - czyli takiej, jak gdyby firma miała być zlikwidowana a jej majątek wyprzedany. Ta metoda wyceny spółki, traktuje wartość majątku trwałego jako zero oraz zakłada, że wszelkie zobowiązania pokrywane są z aktywów obrotowych - łatwo zbywalnych zapasów, płynnych instrumentów finansowych i gotówki - oczywiście z odpowiednim dyskontem w stosunku do wartości księgowej, wynikającym z "wyprzedaży". W teorii, na koniec zostaje pewna kwota do rozdzielenia między akcjonariuszy (po spłaceniu wszystkich innych wierzycieli, a więc banków, posiadaczy obligacji, itp.). Jeśli ta kwota przypadająca na jedną akcję jest wyższa o 50% od obecnej ceny akcji na giełdzie, akcje spółki należy kupić. Inaczej mówiąc - kupujesz 1zł w gotówce za 67 groszy (lub mniej).

Gdzie tkwi haczyk? Skrajnie zaniżona wycena spółki musi mieć jednak jakieś uzasadnienie. Może to być kiepski sentyment inwestorów – np. spółka należy do niepopularnej w danym okresie branży (obecnie są to na przykład branże budowlana i deweloperska), zawiodła oczekiwania inwestorów (np. znacznie niższe zyski niż prognozowane lub strata zamiast zysków), należy do niepopularnego właściciela, albo co gorsza wszystkie czynniki jednocześnie. Ponadto, spółka może faktycznie być w dużych tarapatach – nie tylko tracić pieniądze - miesiąc po miesiącu konsumując tą wartość likwidacyjną, na którą liczył inteligentny inwestor, ale wręcz być o krok od bankructwa. Dlatego Graham podkreślał wielokrotnie, iż spółki spełniające to kryterium należy kupować grupowo. Kupowanie jednej czy dwóch spółek oznacza narażanie się na zbyt duże ryzyko. I tu właśnie jest pies pogrzebany. Nie tyle trudno znaleźć kilkadziesiąt spółek, ile trudno znaleźć jakiekolwiek takie spółki (przynajmniej przy obecnym poziomie cen).

Co zrobić (poza czekaniem na okres niższych cen na Giełdzie i ponowną dostępność jakiegoś większego wyboru) gdy to kryterium niedowartościowania spełnia jedynie kilka spółek? Być może sposobem na zmniejszenie ryzyka związanego niskim stopniem dywersyfikacji, jest nałożenie dodatkowych kryteriów finansowych – np. brak straty za ostatnie cztery kwartały łącznie i/lub niskie zadłużenie. Może się jednak okazać że znowu braknie kandydatów do zakupu. Na koniec warto zauważyć, że spółki spełniające kryterium bywają małe lub bardzo małe, co może rodzić trudność zajęcia odpowiednio dużej pozycji, a po zajęciu, trudności z jej zamknięciem.

Jak już uda się skompletować portfel, jakich wyników można oczekiwać? Na bazie wieloletnich doświadczeń, Grahama stwierdził iż w przeciągu 2-3 lat cena zazwyczaj wzrastała do poziomu 100% wartości aktywów bieżących netto (lub wyższej, co oznaczałoby ponad 50% zysku). Dla całego portfela stopa zwrotu była jednak niższa, gdyż w przypadku niektórych spółek taka inwestycja kończyła się mniejszym zyskiem lub nawet stratą. Zauważmy jeszcze, że wynik 50% na przestrzeni około dwóch lat oznacza średnią składaną stopę zwrotu za jeden rok na poziomie około 20%. Wydaje się więc, że oczekiwanie średniego wyniku na poziomie 15% rocznie nie jest absurdalne, przy dodatkowym założeniu konsekwentnego inwestowania w ten sposób przez pięć lat lub więcej (krótkoterminowo należy być bowiem przygotowanym psychicznie i finansowo na możliwość wystąpienia kiepskich wyników). Postaram się w kolejnym wpisie podać ze 2-3 przykłady z niedawnej przeszłości ilustrujące czego można się spodziewać.

Podsumowując, zasady Grahama dla tej metody są następujące:

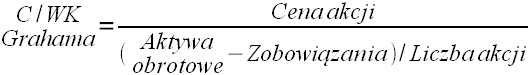

- Szukamy akcji spółek o C/WK Grahama mniejszym niż 0,67 (C/WK Grahama - tak bywa nazywany stosunek ceny do wartości aktywów bieżących netto spółki przypadającej na jedną akcję).

- Zakupione akcje sprzedać należy po osiągnięciu zysku 50% lub na koniec drugiego roku kalendarzowego następującego po roku zakupu (bez względu na cenę) – zależnie co nastąpi szybciej. Choć Graham o tym nie pisał, sprzedać należy chyba też w sytuacji gdy spółka zostanie przejęta, nastąpi split akcji, lub inna tego typu sytuacja utrudniająca porównywanie ceny aktualnej z ceną zakupu.

- Uwaga: listę uzyskaną w punkcie 1 można dodatkowo zawęzić do spółek które miały dodatnie wyniki za ostatnie cztery kwartały (w praktyce: bieżąca wartość wskaźnika C/Z większa od zera), mają niskie zadłużenie (np. stosunek kapitału własnego do aktywów większy od 50%) i dodatnie przepływy z działalności operacyjnej.

Spółek spełniających warunek C/WK Grahama można szukać pod tym adresem: http://www.akcjegrahama.pl/ncav

C/WK Grahama - cena do wartości księgowej Grahama

Jakiś czas temu zamieściłem informacje o jednym z największych inwestorów jakim był Benjamin Graham. Jego metody analizy spółek są stosowane po dziś dzień przez wielu inwestorów, również tych z pierwszych stron gazet.

(ang. P/BV Graham's price to book value)

Ulubionym wskaźnikiem analizy fundamentalnej do wyszukiwania niedowartościowanych spółek przez Benjamina Grahama jednego z najsłynniejszych inwestorów giełdowych w historii USA, nauczyciela między innymi Warrena Buffetta był wskaźnik cena do wielkości księgowej.

Benjamin Graham był bardzo ostrożnym człowiekiem, zwłaszcza w inwestowaniu. Dlatego między innymi obliczał wartość księgową w nieco inny sposób niż jest to ogólnie przyjęte.

W obliczaniu wielkości księgowej uwzględniał jedynie aktywa obrotowe, które można spieniężyć w stosunkowo krótkim czasie jak: gotówkę, zapasy, należności od klientów oraz inwestycje krótkoterminowe. Od takich aktywów firmy odejmował zobowiązania i rezerwy na zobowiązania firmy. Jeżeli z takich obliczeń coś zostawało to dzielił otrzymany wynik przez liczbę akcji. Dzięki temu otrzymywał jak to nazywam Wartość księgową Grahama na akcję. W przypadku gdy akcje spółki były notowane za nie więcej niż 2/3 tej wartości natychmiast je kupował. W ten oto sposób przy inwestycji w akcje Graham otrzymywał nie tylko dyskonto w stosunku do wartości księgowej akcji (z uwzględnieniem aktywów trwałych), ale tylko i wyłącznie majątku obrotowego. Nic więc dziwnego, że osiągana przez jego firmę stopa zwrotu z inwestycji była rok do roku imponująca. Wyszukiwanie takich okazji inwestycyjnych zajmowała w czasach jego działalności mnóstwo czasu. Wszystkie obliczenia wykonywał ręcznie przeglądając wyniki finansowe firm. Od tych czasów świat poszedł znacznie do przodu i dostęp do informacji fundamentalnych spółek znacznie się powiększył. Znalezienie spółki giełdowej o wskaźniku C/WK Grahama mniejszy niż 2/3 jest mało prawdopodobne. Dlatego już jego wartość oscylująca wokół 1 jest bardzo atrakcyjna i sygnalizuje, że warto bliżej się przyjrzeć spółce pod względem fundamentalnym. Spółki ze wskaźnikiem poniżej 2/3 jest wręcz rewelacyjną okazją inwestycyjną której nie można natomiast omijać bez zwrócenia bliższej uwagi.

Opis wskaźnika i jego równanie pochodzi ze strony https://sindicator.net/

3 ważne rzeczy, które wiedzą bogaci, a biedni nie

Szacuje się, że ok. 99% bogactwa na świecie jest własnością ok. 1% ludzi. Gdyby jednak całe dostępne na świecie bogactwo podzielić na równe części i rozdać to po pewnym czasie ponownie 99% pieniędzy znalazłoby się w posiadaniu ok. 1% ludzi.

Co wie ten 1% ludzi o czym nie wiedzą pozostali? Przyjrzyjmy się 3 z tych rzeczy.

1. Żeby rozpocząć zarabianie pieniędzy nie potrzebujesz dużej kwoty

Czy „obiło Ci się kiedyś o uszy”, że niezbędna jest na początek duża kwota pieniędzy, żeby móc zacząć zarabiać konkretne pieniądze? Jeżeli tak to prawdopodobnie stoisz w martwym punkcie czekając na to, aż uzbierasz odpowiednio dużą kwotę. Spory odsetek dzisiejszych milionerów zaczynał będąc biednym, podczas gdy osoby, którym udało się wygrać na loterii najczęściej kończą tracąc wszystko i jeszcze się zadłużając.

Do zarabiania pieniędzy konieczne są pomysły na to jak łatwo zdobyć pieniądze i wytrwałość do przeobrażenia ich w zewnętrzne bogactwo. Pieniądze same w sobie nie są bogactwem, ale są jego zewnętrzną oznaką. Żeby zdobyć tą zewnętrzną oznakę bogactwa najpierw musisz być bogaty „w środku”.

2. Zamiast skupiać się na zwiększaniu wysokości swojej wypłaty skoncentruj się na zwiększaniu wartości swoich aktywów

Jeżeli chcesz być bogaty to zwiększanie wartości twoich aktywów powinno być dla ciebie priorytetem. Jest to obszar, w którym osoby zatrudnione na etacie i „samorodni” milionerzy mieszczą się po przeciwnych stronach tej samej monety. Zwiększenie wysokości swojej wypłaty jest najczęściej priorytetem dla osób pracujących na etacie. Skutkiem tego zmieniają oni pracę tylko na podstawie wysokości wynagrodzenia. Nie wspominając już o tym na co tą wypłatę przeznaczają, że żyją „od pierwszego do pierwszego”. „Samorodni” milionerzy natomiast koncentrują się na podniesieniu wartości ich aktywów.

Połóż więc nacisk w swoim postępowaniu na gromadzenie aktywów i zwiększanie ich wartości, a prędzej czy później zostaniesz bogaty. Urzeczywistni się to dlatego, że to na czym się koncentrujesz przyciągasz do swojego życia. O wiele bardziej istotne jest to ile uda ci się pieniędzy odłożyć niż ile zarobisz.

3. Zajmij się tym co kochasz, a odniesiesz sukces

Jeżeli nie jesteś pewien co chcesz robić w swoim życiu to czasami będzie Ci ciężko podejmować nawet decyzje dnia codziennego. Ma to miejsce dlatego, że nie są one wtedy częścią ogólnego planu, który nadawałby im sens i cel. Jeżeli robisz coś tylko po to, żeby zarobić pieniądze to może cię spotkać rozczarowanie.

Koncentruj się także na pozytywnych rzeczach w swoim życiu, bo im bardziej się koncentrujesz na pozytywnych jego aspektach tym więcej pozytywnych rzeczy Cię spotka. Bezustannie karm swój umysł wizualizacjami jak to będzie żyć takim życiem jakie ci się marzy. Czyń to rozbudzając wewnątrz siebie uczucie jakby to już miało miejsce.

o autorze

Autorem artykułu jest Tomasz Jurecki będący założycielem serwisu pomnazanie-pieniedzy.pl zajmującego się min. tematyką jaki pomysł na własny przyszłościowy biznes warto teraz rozważać--

Czy oszczędzanie na lokacie wiąże się z ryzykiem inwestycyjnym?

Nie można się dziwić, że większość osób boi się ulokowania całych oszczędności w ryzykowne przedsięwzięcie. Dla większości z takich inwestorów najlepszym rozwiązaniem jest lokata bankowa. Bankowcy nie obiecują oszałamiających zysków ponieważ oprocentowanie lokat jest niskie i utrzymuje się na poziomie 3% - 5% w skali roku, w zależności od banku i konkretnego rodzaju lokaty. Dla osób, które wybierają ten instrument finansowy najważniejsze jest jednak bezpieczeństwo ich oszczędności.

Warunek ten spełnia lokata bankowa. Pieniądze znajdujące się na lokacie są prawie w stu procentach bezpieczne. Przed nieprzewidzianymi okolicznościami, które doprowadziłyby bank do stanu niewypłacalności chroni klientów Bankowy Fundusz Gwarancyjny. W sytuacji kiedy bank nie będzie w stanie wypłacić nam pieniędzy, które w nim ulokowaliśmy, Bankowy Fundusz Gwarancyjny zwróci nam 100% naszego wkładu jeśli nie przekracza on równowartości stu tysięcy euro. Pieniądze na działalność funduszu pochodzą z wpłacanej przez banki obowiązkowej składki rocznej. Takie uregulowanie prawne czyni lokatę bankową jedną z najbezpieczniejszych inwestycji dostępnych na rynku.

Banki pod wpływem bardzo dużej popularności lokat, cały czas wprowadzają do swojej oferty nowe produkty aby nie pozostać w tyle za konkurencją i sprostać oczekiwaniom klientów. Dostępny w internecie i różnych tradycyjnych publikacjach ranking lokat bankowych prezentuje najlepsze i najciekawsze oferty dostępne na polskim rynku usług bankowych. Najlepsze lokaty w rankingu nie muszą jednak być najkorzystniejsze także dla nas. Warto indywidualnie rozważyć jaka będzie nasza najlepsza lokata. Jednym z podstawowych parametrów jest sposób oprocentowania lokaty. Zmienne oprocentowanie może wzrosnąć lub zmaleć pod wpływem ogłoszenia przez Radę Polityki Pieniężnej wzrostu lub spadku oficjalnych stóp procentowych. Decyzje banków w sprawie oprocentowania ich produktów są bowiem ściśle związane z decyzjami Rady Polityki Pieniężnej. Stałe oprocentowanie lokaty pozwoli uniknąć niespodzianek i zagwarantuje zysk na wcześniej ustalonym poziomie. Inną ważną sprawą jest wybór rodzaju lokaty.

Najpopularniejsze są lokaty terminowe i dynamiczne. W tych pierwszych bank daje wyższe oprocentowanie ale w przypadku wycofania pieniędzy przed ustalonym terminem klient traci wszystkie odsetki. Lokaty dynamiczne pozwalają na wycofanie oszczędności w dowolnej chwili bez żadnych konsekwencji. Ich oprocentowanie jest niższe ale czasami takie rozwiązanie jest korzystniejsze niż rezygnowanie z lokaty w ogóle z obawy o jej przedterminowe zerwanie. Porównanie lokat pozwoli na wybór interesującego nas rodzaju lokaty w banku, który oferuje najlepsze warunki i najwyższe oprocentowanie. Dobrze podjęta decyzja da nam pewność, że nasze oszczędności przyniosą spodziewany zysk i satysfakcję z dobrze zainwestowanych pieniędzy.

o autorze

Autorem artykułu jest Marek Witkowski - doradca w kwestiach finansowych - współtworzy blog http://rankinglokatbankowych.blogspot.com--

piątek, 30 października 2015

CADJPY SHORT 29.10.2015

Wczoraj otworzyłem zlecenie SHORT na parze CADJPY po cenie 92.006. Najbliższy target 85.455.

Od góry mamy przebite wsparcie na wykresie miesięcznym, które stało się oporem. Cena parę razy testowała już ten poziom od dołu, natomiast z prawej strony widzimy wyraźne załamanie trendu na D1, który miał wybić pozycję w górę. Niektórzy grający na LONGI mogli doszukiwać się formacji flagi jako korekty ruchu wzrostowego i czekać na potwierdzenie z wybiciem.

Przy cenie 89.000, z racji podwójnego dołka na D1, cena może napotkać zlecenia oczekujące strony popytowej.

Największym moim zmartwieniem było otworzenie pozycji trochę za późno, pomimo tego, że cena nie spadła jeszcze znacząco. Powinienem otworzyć zlecenie około 15.10.2015 przy cenie 92.2

Stop Loss ustawiony na 93.552 tuż nad ostatnim szczytem kanału spadkowego.

Od góry mamy przebite wsparcie na wykresie miesięcznym, które stało się oporem. Cena parę razy testowała już ten poziom od dołu, natomiast z prawej strony widzimy wyraźne załamanie trendu na D1, który miał wybić pozycję w górę. Niektórzy grający na LONGI mogli doszukiwać się formacji flagi jako korekty ruchu wzrostowego i czekać na potwierdzenie z wybiciem.

Przy cenie 89.000, z racji podwójnego dołka na D1, cena może napotkać zlecenia oczekujące strony popytowej.

Największym moim zmartwieniem było otworzenie pozycji trochę za późno, pomimo tego, że cena nie spadła jeszcze znacząco. Powinienem otworzyć zlecenie około 15.10.2015 przy cenie 92.2

Stop Loss ustawiony na 93.552 tuż nad ostatnim szczytem kanału spadkowego.

poniedziałek, 26 października 2015

Realizacja zysków i strat.

Jeśli chodzi o rynek walutowy na chwilę obecną pozostało mi jedno zlecenie w obiegu na parze AUDJPY. Para USDCAD zamknięta na SL, ale z racji mojej unikalnej metody zabezpieczającej zarobiłem na tej pozycji.

Cena wybiła dołek przy którym ustawiony był mój SL, jednak nie został on zrealizowany, gdyż zabrakło parę pipsów do tego. Usiadłem przy komputerze już po fakcie i nie czekając dłużej zamknąłem zlecenie z palca, gdy cena lekko wróciła pod poziom otwarcia zlecenia.

Na załączonym obrazku widać wyraźnie, że cena znacznie wybiła się w górę. Ktoś mógłby powiedzieć : " Dlaczego nie zostawiłeś otwartej pozycji, skoro z automatu nie zamknęło zlecenia?". Otóż dlatego, że w momencie w którym podjąłem decyzję o zamknięciu, dalszy rozwój wydarzeń to jak rzut monetą... albo się uda, albo się nie uda. Uważam, że nie na tym polega handel, ale głównie na przechylenie jak największej ilości korzyści na swoją stronę.

Pomimo tego, że zlecenie zostało zamknięte poniżej poziomu otwarcia zarobiłem na nim 34% od kwoty zainwestowanej. Gdybym był bankiem na swej ulotce napisałbym " zarobiliśmy 165,5% w skali roku przy inwestycji trwającej 74 dni".

Druga inwestycja na FX to para AUDJPY.

Nie mogę jej dokładnie obliczyć, gdyż jej część jest cały czas w obiegu. Na chwilę obecną zrealizowany zysk to 251%. Gdybym był bankiem na swej ulotce napisałbym : " zarobiliśmy 852,45% w skali roku przy inwestycji trwającej 106 dni".

Obecnie jak przyczajony snajper czekam na kolejne okazje inwestycyjne.

PS.

Przestrzegam wszystkich, aby pamiętali o zarządzaniu kapitałem i nie pakowali się w całymi oszczędnościami w jedną pozycję.

Cena wybiła dołek przy którym ustawiony był mój SL, jednak nie został on zrealizowany, gdyż zabrakło parę pipsów do tego. Usiadłem przy komputerze już po fakcie i nie czekając dłużej zamknąłem zlecenie z palca, gdy cena lekko wróciła pod poziom otwarcia zlecenia.

Na załączonym obrazku widać wyraźnie, że cena znacznie wybiła się w górę. Ktoś mógłby powiedzieć : " Dlaczego nie zostawiłeś otwartej pozycji, skoro z automatu nie zamknęło zlecenia?". Otóż dlatego, że w momencie w którym podjąłem decyzję o zamknięciu, dalszy rozwój wydarzeń to jak rzut monetą... albo się uda, albo się nie uda. Uważam, że nie na tym polega handel, ale głównie na przechylenie jak największej ilości korzyści na swoją stronę.

Pomimo tego, że zlecenie zostało zamknięte poniżej poziomu otwarcia zarobiłem na nim 34% od kwoty zainwestowanej. Gdybym był bankiem na swej ulotce napisałbym " zarobiliśmy 165,5% w skali roku przy inwestycji trwającej 74 dni".

Druga inwestycja na FX to para AUDJPY.

Nie mogę jej dokładnie obliczyć, gdyż jej część jest cały czas w obiegu. Na chwilę obecną zrealizowany zysk to 251%. Gdybym był bankiem na swej ulotce napisałbym : " zarobiliśmy 852,45% w skali roku przy inwestycji trwającej 106 dni".

Obecnie jak przyczajony snajper czekam na kolejne okazje inwestycyjne.

PS.

Przestrzegam wszystkich, aby pamiętali o zarządzaniu kapitałem i nie pakowali się w całymi oszczędnościami w jedną pozycję.

środa, 23 września 2015

Mój pierwszy raz. IPO Inpostu

Dzisiaj trochę o akcjach, a właściwie

o ich pierwokupie. IPO Inpostu. Jeśli ktoś nie kojarzy to wystarczy

podejść do któregoś z paczkomatów lub może kiedyś otrzymał

list z metalową blaszką, Ba !

nawet wyprali mi marynarkę w związku z nową usługą

„pralniomatów”....tak, to właśnie oni. Do jakiegoś

czasu nawet nie wiedziałem , że swoje usługi kierują również na

zagraniczne rynki.

W jednym z postów o inwestorach

giełdowych wspomniałem o Peterze Lynchu, który zainteresowanie

spółkami opierał na tym co jego najbliżsi lubili. Dokładny opis tutaj. Moja małżonka postąpiła w identyczny sposób. Lubi

korzystać z paczkomatów i dowiedziawszy się, że Inpost wchodzi na

giełdę, aby sfinansować dalsze inwestycje zagraniczne, od razu

podesłała mi prospekt emisyjny.

Plany są, umowy z innymi firmami na

przesyłki są, płynność jest...”Jak chcesz to inwestuj.

Powiedziałem.”. I tak też się stało. Muszę powiedzieć, że to

mój pierwszy raz, gdy biorę udział w IPO, zawsze jest ekscytująco,

gdy się coś robi pierwszy raz ;). Zapisałem nas wczoraj i czekam

na pierwszą emisję, która jest 30.09.2015

Niektórzy, z tego co piszą na

blogach, inwestują w IPO, aby już po paru minutach lub godzinach

móc albo cieszyć się zyskiem, albo szybko zmykać z rynku, gdy

cena zacznie czuć grawitację. My skupiliśmy się na znacznie

dłuższym terminie. Może udział w tym miała wycena spółki

matki, która pięła się w górę. Czas pokaże. Niedługo też ma

się rozstrzygnąć sprawa dotycząca dostarczania przez Inpost

poczty sądowej. Decyzja ta, może albo wywindować cenę w górę,

albo zdołować ją na pewien czas, w każdym razie będzie to jedna

z kluczowych informacji nadchodzących dni.

sobota, 12 września 2015

Kredyt kupiecki i skonto.

Zacznę od wyjaśnienia tych terminów

prostym językiem. Kredyt kupiecki to nic innego jak możliwość

odroczenia płatności za dostarczony towar. Przydaje się on firmom

z dużym zapotrzebowaniem na towar przez klientów. Prosty przykład.

W mieście otworzyła się nowa hinduska restauracja, która

zaprosiła do siebie całe miasto. Niestety jedzenie było nieświeże

i 2/3 miasteczka nie wychodziła z WC przez najbliższe dwa ni. Sklep

dzwoni do hurtowni, bo na półkach brakuje papieru toaletowego.

Hurtownia dostarcza towar i fakturę z dwu tygodniowym termin

płatności. Sklep narzuca swoją marżę i sprzedaje potrzebującym

klientom. Przychodzi czas na zapłatę należności. Do tego czasu

papier zostaje błyskawicznie wykupiony ze sklepu, przez co

właściciel sklepu nie musiał wykładać ani złotówki na towar,

ponieważ został on opłacony z zysków ze sprzedaży. Przez takie

działanie kupujący nie musiał posiadać kapitału, aby opłacić

towar i na tym zarobić. Czysty przykład jak zarobić nie mając

pieniędzy :)

Skonto, czyli dodatkowe upusty.

Czasem taka hurtownia może powiedzieć

do kontrahenta, że jest możliwy do uzyskania rabat cenowy pod

warunkiem, że należność za towar zostanie uregulowana szybciej

lub natychmiastowo przy odbiorze. W tym przypadku trzeba już pewnych

obliczeń, aby sprawdzić czy skorzystanie z tego rabatu będzie dla

nas opłacalne. Często bowiem przy takich rozważalniach jest brana

pod uwagę możliwość zaciągnięcia kredytu, co umożliwi

uzyskanie natychmiastowej korzyści w postaci rabatu cenowego.

Przykład :

Mamy możliwość zakupu samochodu na

rynku wtórnym za 5000 zł z miesięcznym odroczeniem płatności. W

przypadku uregulowania należności w ciągu tygodnia mamy prawo

skorzystać z 8% skonta ( rabatu ). Co jest dla nas korzystniejsze :

skorzystanie z odroczonego terminu i zapłatę 5000 po miesiącu, czy

też opłatę w ciągu tygodnia ( z praktyki jest to ostatni dzień

wymaganego terminu ) i skorzystanie z rabatu, poprzez zaciągnięcie

kredytu na 48% w skali roku?

Suma skonta ( rabatu ) to : 5000 zł *

8% = 400 zł. Należność pieniężna wynosi zatem 4600 zł. Tyle

potrzebujemy gotówki. Termin odroczenia mamy 30 dni, minus termin,

gdy zostanie nam przydzielony rabat, czyli 7. Zostają nam 23 dni

różnicy. Te wyliczenia są nam potrzebne, gdyż możemy posiłkować

się kredytem bankowym i sprawdzić czy jego koszty będą mniejsze

niż uzyskany rabat, ponieważ tylko wtedy będzie się nam opłacał

cały zabieg. Liczymy.

Kwota pozostała do

zapłaty * oprocentowanie kredytu * dni do

spłaty

100 % * 365 dni

czyli :

4600 zł * 48% * 23 dni

100%

* 365 dni

To

nam daje wynik : 139,13 zł.

Z

tego przykładu wynika, że opłaca się wziąć kredyt na kwotę

4600 zł i spłacić ją w 23 dni. 400 zł rabatu – 139,13 zł

kosztów kredytu daje nam 260, 87 zł zysku na tej operacji.

poniedziałek, 7 września 2015

Czy wojna jest opłacalna?

Niektórzy twierdzą, że tak, ale skupiają się wyłącznie na "zbitej szybie" do obejrzenia tutaj : Mit zbitej szyby. Z tym faktem, że zbita szyba działa, najczęściej zgadzają się osoby, które mają trudności z przekwalifikowaniem się, pełne strachu o nadchodzące jutro, no bo co zrobi szklarz jak wszystkie szyby będą nie tłukące się ? Oczywiście zgadzam się z tym, że to mit, tak jak uśrednianie straty na rynku. Uśredniamy raz, drugi, trzeci, bo może w końcu odbije i uda nam się wyjść przynajmniej na zero. Moim skromnym zdaniem tą energię i produktywność można przełożyć na inne cele. Zawsze znajdzie się jakiś cel do którego można dążyć.

Ale ja nie o tym...

Wojna może być opłacalna też na inny sposób. Załóżmy, że jeden dolar kosztuje 4 zł ( dla

uproszczenia ) i zaciągamy pożyczkę w złotówkach w wysokości 100.000 zł, co

daje nam ok. 25.000 $. Załóżmy, że do naszych granic dociera konflikt zbrojny.

Co się dzieje z naszą gospodarką, z walutą? Spada. W ciągu miesiąca różnica

jest 50%. Co to nam daje? Jeden dolar kosztuje teraz 8 zł i 25.000 $ *8 zł =

200.000 zł. Spłacamy dług i zostaje nam 100.000 zł zysku brutto. Całkiem

lukratywny interes.

Schemat :

Aby wszystko się udało na początku musimy wytworzyć deficyt

na naszym koncie : krótka sprzedaż akcji, waluty lub po prostu pożyczka w tej walucie. Następnie doprowadzić

do dewaluacji, spadku, ogólnie obniżenia jej wartości. Na koniec odkupienie

akcji, kontraktów lub spłata zobowiązań.

Wystarczy przyjrzeć się cenie Ukraińskiej Hrywny do

Polskiego Złotego. Pomijając już ten ciągły spadek, zwróćcie uwagę na ostatnie

miesiące. Przecena 50%. Mankamentem jest to, że banki w Polsce mogą być

niechętne w udzielaniu kredytów w tej walucie, pomimo tego, że my znamy ryzyko

związane z ruchami kursowymi. Dużo łatwiej będzie nam zaciągnąć zobowiązania

bezpośrednio na miejscu w danym państwie od lokalnych banków lub firm

pożyczkowych.

Pozostaje jeszcze kwestia moralna. Wszakże to co tutaj opisałem jest powiązane z

krzywdą drugiego człowieka. Za spodkiem tych cen kryją się zwolnienia z pracy,

upadki firm, przemoc i rozlew krwi. Pozostaje mi tylko i wyłącznie, waszym

sumieniom i wam pozostawić ocenę tej sytuacji i sposobu na powiększenie kapitału.

sobota, 5 września 2015

Cykl inwestorzy giełdowi : Larry Williams

Larry Williams legendarny zwycięzca

mistrzostw świata w tradingu „Robbins World Cup Trading

Championship” rok 1987.Zawody trwały okrągły rok i Larry zajął

pierwsze miejsce z wynikiem 1,1 mln USD. Wszyscy zawodnicy startowali

z kwotą 10 tys. USD. Niby nic dziwnego... w obecnych konkursach FX

wykręca się lepsze wyniki. Tyle tylko, że zawodnicy grali swoimi

prawdziwymi pieniędzmi.

Imię i nazwisko : Larry

Williams

Urodzony : 06.10.1942

Montana USA

Wykształcenie :

ukończony uniwersytet ( brak danych o nazwie )

Charakterystyka

inwestowania : Techniczna

Do ciężkiej pracy w fabryce

skutecznie zniechęciła go praktyka w rafinerii siarki, gdzie

pracował jego ojciec. Już wtedy założył, że chce innego życia,

niż robotnik etatowy. Co do samej spekulacji, od małego lubił

hazard. Zakładał się nawet z kolegami z podwórka o wypadnięcie

reszki lub orła.

Najbardziej nakręcała go możliwość

zarobienia dużych sum pieniędzy, na krótkoterminowych ruchach

dziennych. Możne powiedzieć, że był zapalonym daytraderem. Aby

mógł swobodnie poruszać się po rynku wybrał kontrakty terminowe

i rynki towarowe, czyli najbardziej płynne instrumenty.

Williams jest wielkim zwolennikiem

analizy technicznej, czyli wykresów i wskaźników. Na pewno co

niektórzy z was kojarzą wbudowany w MT4 oscylator %R Williamsa.

Jest to jego autorski wskaźnik, który opracował parę lat po

zakończeniu szkoły.

Na swojej stronie Larry proponuje parę

darmowych lekcji tradingu na kontraktach i towarach.

Www.ireallytrade.com.

Według niego do opanowania daytradingu prowadzą trzy kroki :

- Aby nauczyć się podstaw gry, wystarczy nam 30 minut dziennie. Nie będzie to nam przeszkadzało w codziennych czynnościach a możemy dzięki temu pod szlifować podstawy.

- Swing-trade – coś pomiędzy daytradingiem a trend tradingiem.

- Daytrading – największe ryzyko, ale też największe zyski. Radzi, aby zacząć poruszać w takiej ramie czasowej z co najmniej rocznym doświadczeniem w tradingu.

Jego najważniejsze zasady inwestycyjne

:

It's all about survival. Jego zdaniem

spekulacja jest bardzo ryzykowna. Nie polega na tym aby wygrać czy

też przegrać, ale na tym aby utrzymać się na rynku. Przetrwać

wszelkie wahania.

Ultimately this is an emotional game –

always hasn been, always will be. Tam, gdzie pojawiają się duże

pieniądze – duże wygrane – ludzie przestają logicznie myśleć.

Górę biorą emocje, szybsze bicie serca. Nie da się wyeliminować

całkowici emocji z inwestowania.

Greed prevails – proving you are more

motivated by greed than fear and understanding the diference. Ogólnie

na rynku panują dwie emocje. Strach i chciwość. Jeśli kieruje

nami strach przy inwestowaniu np. strach przed marnym życiem na

emeryturze, czy też obawa, że nigdy nie uwolnimy się od pracy na

etacie, to zaczniemy popełniać błędy. Tak samo jak strach przed

zajęciem pozycji, czy też strach przed stratą pieniędzy. Chciwość

w tym przypadku jest dużo lepszym rozwiązaniem. Niestety chciwość

ma za sobą cień w postaci nadziei. Gdy wchodzimy na rynek z

chciwością, mażymy o super autach, o wycieczkach, o daniu w mordę

szefowi i wygarnięcia tego wszystkiego co zawsze się chciało

powiedzieć, ale się nie mogło ;), i niestety jest to świat

marzeń, nierealny. Ludzie tracą dorobek swojego życie przez zbyt

ryzykowną grę.

Larry jest nie tylko skutecznym

traderem, ale też skutecznym trenerem. Nauczył swoją córkę

swojego systemu i ona również wygrała ten sam konkurs tyle, że

parę lat później, z wynikiem 1000%.

Wszelkie materiały : książki, video,

darmowe lekcje znajdują się na jego stronie, którą podałem

wyżej.

czwartek, 3 września 2015

Cykl inwestorzy giełdowi : Richard Dennis

Richard Dennis skupiał

się na rynku terminowym i zasłynął jako założycieli tajemniczej

grupy Żółwi, który był swego rodzaju eksperymentem i zakładem

dwóch traderów.

Imię i nazwisko :

Richard Dennis

Urodzony : 01.1949 USA

Wykształcenie : DePaulo

University in Chcago

Charakterystyka

inwestowania : techniczna

Richard zaczął swoją

karierę inwestycyjną od pasma porażek. Jak on to sam określał :

do 21 roku życia zrobiłem wielokrotnie każdy możliwy błąd, jaki

można było popełnić na giełdzie.

Pierwszy kapitał uzyskał

od rodziny w wysokości 2000 $ z czego 1600 $ kosztowało go miejsce

na parkiecie na Mid America Exchange. Z prostego rachunku wychodzi,

że na sam trading zostało mu 400 $ z których do 25 roku życia

uzyskał pierwszy milion. Po paru trafnych i dobrze przewidzianych

inwestycjach np. w związku ze skupowaniem przez ZSRR od USA zboża,

trafnie przewidział boom na kontrakty opiewające na ten surowiec. W

latach '80, z jego początkowych 400 $, uzyskał ponad 200 milionów

$.

Niektórzy z was mogą

pamiętać pewien film z Eddim Murphym, gdzie dwóch ekscentrycznych

milionerów zakłada się o jednego dolara, że z żebraka zrobią

zamożnego człowieka, a zamożny człowiek stanie się żebrakiem.

Do podobnego zakładu doszło między Richardem Dennisem a Williamem

Eckhartdtem. Zdaniem Richarda istnieje możliwość stworzenia grupy

ludzi całkowicie pozbawionych doświadczenia giełdowego tak, aby

mogli oni zacząć sukcesywnie zarabiać pieniądze na spekulacji. W

skrócie, czy inwestowania można się nauczyć i to w ciągu

zaledwie dwóch tygodni. Okazało się, że eksperyment zakończył

się wielkim sukcesem. Żółwie zaczęły odnosić bardzo dobre

rezultaty a najwybitniejszym z nich był zaledwie 19-letni świeżo

upieczony maturzysta, który w pierwszych tygodniach z 100 tys. $

uzyskał 78% zwrotu. Reszta, czyli 22 osoby, miały trochę mniejszy

wynik, jednak średnia całej grupy w skali roku to 80%! Całkiem

nieźle jak na ludzi, którzy z inwestowaniem, czy też spekulacją,

nie mieli wcześniej do czynienia. Eksperyment został zakończony w

roku 1988. Nie będę rozpisywał się w szczegółach na jego temat.

Dla chcących dowiedzieć się więcej zachęcam do zapoznania się z

książką „ Droga Żółwi”. Mogę tylko dodać, że stosowany

system nie był wróżeniem z fusów, czy czarną magią. Opierał

się na dobrze nam znanych w dzisiejszym świecie tradingu :

konsekwencji, szybkiemu cięciu strat i podążaniu za trendem. Sam

autor grupy głośno powątpiewał w analizę fundamentalną i był

jej przeciwnikiem uważając, że gdy jakaś informacja staje się

powszechnie dostępna, nie ma dla spekulanta żadnej wartości.

„Zawsze twierdziłem,

że można opublikować zasady Żółwi w gazetach, a i tak nikt by

się ich nie trzymał. Kluczem jest konsekwencja i dyscyplina. Każdy

może stworzyć zestaw reguł w 80% tak dobrych jak te, które my

przekazaliśmy uczestnikom eksperymentu. Ale danie ludziom pewności,

tak żeby trzymali się tych zasad, nawet jeśli sprawy nie idą po

ich myśli, jest o wiele trudniejsze”.

To tyle jeśli chodzi o

tego inwestora. Sam zresztą unikał gazet i wywiadów, nie dając

mediom sposobności do rozgłoszenia jego życia. Oczywiście

zapraszam jeszcze raz chętnych do zapoznania się z całą historią

ekperymentu opisanego w książce pt. „Droga Żółwi”. Jeśli

będziecie chcieli, mogę opublikować w paru punktach główne

zasady systemu inwestycyjnego Żółwi.

środa, 2 września 2015

Cykl inwestorzy giełdowi : Jesse Livermore

Imię i nazwisko : Jesse

Livermore

Urodzony : 26.07.1877 USA

Wykształcenie : brak

Charakterystyka

inwestowania : techniczna

Już niedługo po swoich 14 urodzinach

zatrudnił się w domu maklerskim Paine Webber w Bostonie i pracował

tam jako osoba, która odczytuje ceny akcji z „ticker tape”, oraz

zapisuje je tablicy, aby widzieli je inwestorzy. Od początku

wykazywał niezwykłe zdolności. Podczas przerw w pracy często

chodził do „bucket szkops” - miejsc w których spekulanci

zakładali się o cenę akcji, nie zawierając rzeczywistych

transakcji. Drugą stroną zakładu był bucket shop. Można to

porównać do bliżej znanych nam brokerów MM. Dzięki

umiejętnościom czytania taśmy z notowaniami, Jesse szybko zraził

do siebie właścicieli bucket shopów, ponieważ wygrywał z nimi

bardzo często. Jego dochody, które uzyskiwał ze spekulacji,

znacznie przewyższały miesięczny dochód z domu maklerskiego. Jego

kariera w tym miejscu dobiegła końca, gdy szef Paine Webber

zauważył, że Jesse więcej czasu poświęca własnym inwestycjom,

niż skupia się na pracy. Livermore wybrał więc inwestowanie na

własną rękę.

Po tym jak Bostońskie bucket shopy

odmówiły mu możliwości spekulacji, przeprowadził się do Nowego

Jorku. Jednakże, tam już grał w domach maklerskich, gdzie

zawierano transakcje na rzeczywistym rynku. Jego system się tam nie

sprawdzał, ponieważ były opóźnienia w czasie realizacji zleceń

i przekazywania informacji o cenach na Wall Street. W przeciągu pół

roku utracił cały kapitał inwestycyjny, który wynosił 1000 USD (

na dzień dzisiejszy jest to kwota rzędu 20000 USD)

W międzyczasie zdążył odrobić

straty przenosząc się do innego miasta, gdzie tamtejsze bucket

shopy nie znały go na tyle dobrze, aby odmówić mu realizacji

zleceń.

Został rozsławiony po akcji w 1907,

gdy podczas dnia tradingowego zajął pozycję krótką i z 250 tyś.$

uzyskał 3 miliony $. Niektórzy nawet oskarżali go o wywołanie

krachu na giełdzie. Nie długo po swoim spektakularnym sukcesie

złamał swoje zasady i zaczął inwestować z innymi osobami. Na

skutek współpracy z Thomasem Percy'm utracił 90 % kapitału. W

lutym 1914 był zmuszony ogłosić bankructwo.

Równocześnie Jesse dbał o swoje

zdrowie. Odpowiednio się odżywiał i ćwiczył, wierząc, że w

zdrowym ciele zdrowy duch. Wstawał o 6 i kładł się o 22 w celu

zachowania skupienia. W trakcie porannego przeglądu pracy, często

wpadał na nowe pomysł inwestycyjne.

W 1939 wydał na świat książkę

dotyczącą spekulacji „How to trade in stocks”. W książce

Jesse wychwala spekulację, którą uważał za niezwykłą grę,

nieodpowiednia dla leniwych i głupich ludzi.

Jesse lubił samotnie podejmować

decyzje inwestycyjne. Tylko dwa razy posłuchał rad przyjaciela i

dwa razy na tym stracił. Podobnie też jak William Gann twierdził,

że historia lubi się powtarzać, gdyż natura ludzka jest

niezmienna. Jednak w przeciwieństwie do niego nie łączył

spekulacji z astrologią. Porównywał też spekulację do edukacji

lekarza – w obu przypadkach niezbędna jest wiedza teoretyczna, ale

to doświadczenie zdobywane latami skutkuje mistrzostwem.

Zainteresowanych życiem Jessego

zapraszam do lektury „Wspomnienia gracza giełdowego”, która

jest biografią tego inwestora.

Porady inwestycyjne Livermore'a.

- Spekuluje się w określonych momentach. Większość czasu zajmuje czekanie na odpowiedni moment do zajęcia pozycji.

- Nie szukaj rady u innych osób. Chodzi o opinie insiderów, opiniotwórców. Nie można ufać obietnicą szybkich i dużych pieniędzy. Na zysk trzeba samemu zapracować.

- Nie jesteś w stanie śledzić całego rynku. Skup się na konkretnej branży. Nie poddawaj analizie poszczególnych akcji, jakby istniały w próżni, zwracaj uwagę na kontekst.( od siebie dodam, że rynek w USA jest znacznie bardziej rozbudowany niż w Polsce i musiały zostać wprowadzone dodatkowe podziały dla poszczególnych branż – zainteresowanych odsyłam do Wall Street Jurnal, tam można zobaczyć jak wygląda taki podział.

- Skup się na najbardziej płynnych akcjach i liderach danych branż. Nie trać czasu na małe i słabe spółki.

- Nie licz na szybkie wzbogacenie się. Przygotuj się zawczasu na straty. Gdy osiągniesz znaczny zysk, wycofaj go na konto oszczędnościowe.

- Zamiast skupiać się na tym „dlaczego coś się dzieje” lepiej skup się na tym „co się dzieje” i jak możesz to wykorzystać.

- Szybko ucinaj straty i pozwól zyskom rosnąć. Nie zamykaj za wcześnie zlecenia jeśli nie ma ku temu wyraźnego powodu. ( Dodam od siebie, że chodzi tu bardziej o aspekt psychologiczny, gdzie niektórzy widząc, że pojawił się zysk na ich kontach bardzo szybko chcą zaksięgować go w obawie, ze go utracą. )

„Kurs nigdy nie jest za wysoki, aby

zacząć kupować, ani zbyt niski, aby zacząć sprzedawać.”

niedziela, 16 sierpnia 2015

Cykl inwestorzy giełdowi : William Gann

A teraz czas na osobę, która w

niektórych kręgach obrosła na miarę legendy. Jego metody

inwestycyjne nawet w dzisiejszych czasach nie są do końca odkryte,

co budzi jeszcze większą fascynację jego technikami i tym w jaki

sposób w tak krótkim czasie potrafił osiągać niesamowicie

wysokie stopy zwrotów.

Imię i nazwisko :

William Gann

Urodzony : 06.06.1878 r.

Texas

Wykształcenie :

Charakterystyka

inwestowania : techniczna

Gann nigdy nie ukończył ogólniaka.

Gdy skończył 16 lat porzucił dalszą edukację w celu pracy na

farmie, aby podeprzeć rodzinne finanse. Jego pierwszymi zajęciami

była sprzedaż gazet i jedzenia w pociągach, pracował również w

magazynach. Mimo tego znalazł czas, aby wieczorowo uczęszczać do

szkoły biznesowej.

Zatrudnił się w jednej z firm

inwestycyjnych i po paru latach przeniósł się do Nowego Jorku i

otworzył własną firmę brokerską. Początki dla niego również

były trudne i wiele razy był na minusie. To jednak go nie

zniechęciło i udawało mu się utrzymywać na rynku.

Pierwszy większy sukces.

Dwa rachunki... jeden opiewający na

kwotę 130 $, na drugim... 300 $. Po miesiącu konto pierwszego

powiększyło się do rozmiarów 12.000 $, w ciągu kolejnych dwóch

miesięcy drugie konto miała equity w wysokości 25.000 $. W 1909

roku jeden z dziennikarzy czasopisma „Ticker and Investments

Digest” śledził jego ruchy w trakcie 25 kolejnych sesji, abyby

nie było mowy o oszustwie. Zanotowano 286 zleceń. 22 były stratne

na 264 zyskownych, co daje wynik 92% skuteczności. Saldo rachunku w

ciągu tych dni wzrosło o 1000%.

Wizjoner

Podobno wyśmienicie przepowiadał

przyszłość, w ok. 80% jego przewidywania co do zachowań rynkowych

były skuteczne. Przewidział między innymi : spadki w 1929 „Czarny

Piątek”. Jego system do przewidywania przyszłych zdarzeń miał

również działać na płaszczyźnie historycznej. Np. przewidział

wybuch I wojny światowej i jej koniec, agresję kraju kwitnącej

wiśni na USA oraz klęskę Niemiec w II wojnie.

William Gann w przeciwieństwie do

wcześniej opisywanych inwestorów lubował się w analizie

technicznej. Odkrył, że ruchy cen są powtarzalne. Dużą uwagę

przykładał do figur, jednak nie chodzi o patterny z fibo tradingu i

fal ABC. Chodzi o spiralę, koło. A także kwadrat i trójkąt,

które da się opisać lub wpisać w koło. Twórca Wachlarza Ganna i

Kątów Ganna, które wyznaczają punkty zwrotne na wykresach.

Niestety jego ciągłe badania i teorie sprawiły, że technika ta

jest tak skomplikowana, że po dziś dzień nikt w pełni nie potrafi

jej zastosować w praktyce.

24 porady inwestycyjne od Williama

Ganna

- Rozdziel swój kapitał na 10 jednakowych części i nigdy nie przekraczaj tej 1/10 podczas jednej inwestycji.

- Zawsze ustawiaj zlecenia obronne ( Stop-Loss)

- Nie przesadzaj ze spekulacją. To prowadzi bezpośrednio do złamania pierwszej zasady.

- Zapobiegaj temu, aby zysk przerodził się w stratę, dostosowuj swój SL.

- Graj zawsze z trendem.

- Jeśli masz wątpliwości co do inwestycji – nie rozpoczynaj jej.

- Skup się jedynie na płynnych akcjach.

- Unikaj inwestowania całego kapitału w jedną akcję. Dywersyfikuj.

- Nigdy nie ograniczaj swoich zleceń. ( czyli nie stosuj zlecenia Take-Profit)

- Nie zamykaj zlecenia bez powodu.

- Po kilku udanych zleceniach odłóż część zarobionych pieniędzy na osobne konto.

- Nigdy nie kupuj akcji tylko dla dywidendy.

- Nie uśredniaj strat.

- Nigdy nie zamykaj zlecenia tylko dla tego, że straciłeś cierpliwość i nigdy nie wchodź tylko dlatego, że nie możesz się tego doczekać.

- Unikaj małych zysków i dużych strat.

- Zawsze miej stop-lossa i nie powiększaj go.

- Unikaj zbyt częstego wchodzenia i wychodzenia z rynku.

- Graj zarówno na krótko jak i długo.

- Nie kupuj akcji tylko dlatego, że cena jest niska, albo nie sprzedawaj ich tylko dlatego, że cena jest wysoka.

- Unikaj spółek, które mają problemy z płynnością.

- Kupuj akcje których jest mało w obrocie i sprzedawaj te których jest największa ilość.

- Nigdy nie stosuj hedge. Zaakceptuj swoje straty.

- Nie zmieniaj swojej pozycji na giełdzie bez wyraźnego powodu. Trzymaj się ustalonego planu działania.

- Unikaj podwyższania aktywności na giełdzie, po długim okresie sukcesów lub zyskownych inwestycji.

wtorek, 11 sierpnia 2015

Zarządzanie czasem. Mity i prawdy.

Przeglądając Puls Biznesu natrafiłem na ciekawy artykuł odnoszący się do poziomu produktywności, aktywności i planowania. W wielu publikacjach - książkach, wykładach - przejawiają się podobne założenia, więc może w tym coś jest ;)

Aby zapoznać się bliżej z możliwością polepszenia swoich wyników przy jednoczesnym zwiększeniu satysfakcji i zmniejszeniu stresu, polecam udać się na tą stronę http://kariera.pb.pl/4248930,98988,spiesz-sie-powoli-czyli-nie-wszystko-na-raz

Nie jest to może kompletna wiedza z tego zakresy, ale może niektórych zachęci do głębszego zapoznania się z danym tematem.

Aby zapoznać się bliżej z możliwością polepszenia swoich wyników przy jednoczesnym zwiększeniu satysfakcji i zmniejszeniu stresu, polecam udać się na tą stronę http://kariera.pb.pl/4248930,98988,spiesz-sie-powoli-czyli-nie-wszystko-na-raz

Nie jest to może kompletna wiedza z tego zakresy, ale może niektórych zachęci do głębszego zapoznania się z danym tematem.

niedziela, 9 sierpnia 2015

Cykl inwestorzy giełdowi George Soros

Emerytowany już finansista zostanie

zapamiętany jako „człowiek, który zmałał Bank Anglii”.

Imię i nazwisko : George

Soros

Urodzony : 12.08.1930

Węgry

Wykształcenie : London

School of Economics

Charakterystyka

inwestowania : podążanie

za trendem

Jego pierwszy etat był bardzo odległy

od inwestowania. Został praktykantem w fabryce pamiątek i

biżuterii. Dopiero w roku 1973 George Soros wspólnie z Jimmym

Rogersem utworzyli hedgefund znany jako Quantum Fund. ( Jeśli ktoś

w roku utworzenia funduszu zainwestowałby 1000 $, to po roku 2000

jego kapitał wynosiłby ok. 4 mln $ ).

Soros skupił się głównie na

spółkach śmieciowych, które popadły w tymczasowe kłopoty i co

za tym idzie skupował akcje po okazjonalnej cenie. Jego

średnioroczna stopa zwrotu w latach 1973 do 2000, to 31%.

16.09.1992r., a dokładniej Czarna

Środa. Dzień w którym nastąpił szturm na angielską walutę,

dzięki czemu Soros i jego fundusz zarobił około miliard $ i

przeszedł do historii. Pierwszym etapem całej operacji były

ogromne zaciągnięte pożyczki w funtach, następnie zamieniał je

na niemieckie marki i franki francuskie. Punkt drugi zakładał

olbrzymią kampanię medialną, gdzie Soros wypowiadał się na temat

konieczności dewaluacji funta, co doprowadziło bezpośrednio do

masowej wyprzedaży funtów, a Bank Anglii został zmuszony do

wystąpienia z systemu ERM. W efekcie całej operacji funt spadł o

15%.

Jeśli chodzi o sposób inwestowania

Georga Sorosa, lubił korzystać z dużych dźwigni finansowych i

ryzykowania sporych części swojego kapitału, jeśli był o czymś

głęboko przekonany. Uważa, że w dużej liczbie przypadków, gra z

trendem jest dochodowa. Według niego, na rynku liczy się bardziej

psychologia tłumu, która przeradza się w konkretne zdarzenia.

Dodatkowo Soros nie kryje się z tym,

że nie lubi pracować i że praca przy inwestycjach różni się od

pracy na etacie. Jeśli chodzi o pracę robotnika czy sprzedawcy

wypłata jest uzależniona od wysiłku i czasu wykonanej pracy. Kiedy

inwestor osiąga sukcesy, może zazwyczaj ograniczyć czas spędzony

na pracy. Soros bardzo dba o ten przywilej i korzysta z możliwości

czasu wolnego.

„Nie chodzi o to, czy masz rację,

czy nie, tylko o to, ile pieniędzy zarabiasz wtedy, kiedy masz

rację, a ile tracisz, kiedy się mylisz”.

Subskrybuj:

Komentarze (Atom)